今回は日本人大好き高配当ETFのひとつ【HDV】(iShares Core High Dividend ETF・iシェアーズ・コア 米国高配当株 ETF)の分析をします。

私のポートフォリオの核となるETFです。2018年から、定期買い付けで少しづつ口数を増やしていき、現在は、資産の35%が【HDV】となっております。少々クセが強いETFですので、どのような性質なのか、知っておいた方が良いかもしれません。

【HDV】とは

アメリカ市場で高配当かつ財務健全性を重視した、上位企業75社の銘柄で構成されたETFで、提供会社は世界最大の運用会社ブラックロック、安心です。

| 銘柄数 | 75 |

| 純資産額 | 103億ドル |

| ベンチマーク | モーニングスター配当フォーカス指数 |

| 配当金 | 0.835ドル |

| 直近配金利回り | 3.09% |

| 経費率 | 0.08% |

| 設定日 | 2011年3月29日 |

私の投資は、バイ・アンド・ホールドで分配金を頂戴しようというものですので、投資した企業には安定していて欲しいのです。その点HDVは、財務健全な企業を選別してくれるので素晴らしい限りです。

経費率はライバルの米高配当ETFバンガードの【VYM】が0.06%ですが、誤差の範囲かと思います。ここ数年間、経費率下げ合戦をやっていましたが、さすがにもう打ち止めでしょう。

【HDV】保有銘柄

アメリカ企業に疎い方でも、この企業群の名前は聞いたことがあるのではないでしょうか? アメリカの超有名企業が集まったETFなのが良く分かりますね。

一方、このETFを嫌う方は、エネルギー銘柄が多すぎる点や、上位5社だけで3割~4割を占めている点で避けられるようです。ちなみにライバル【VYM】は、410社に分散されています。

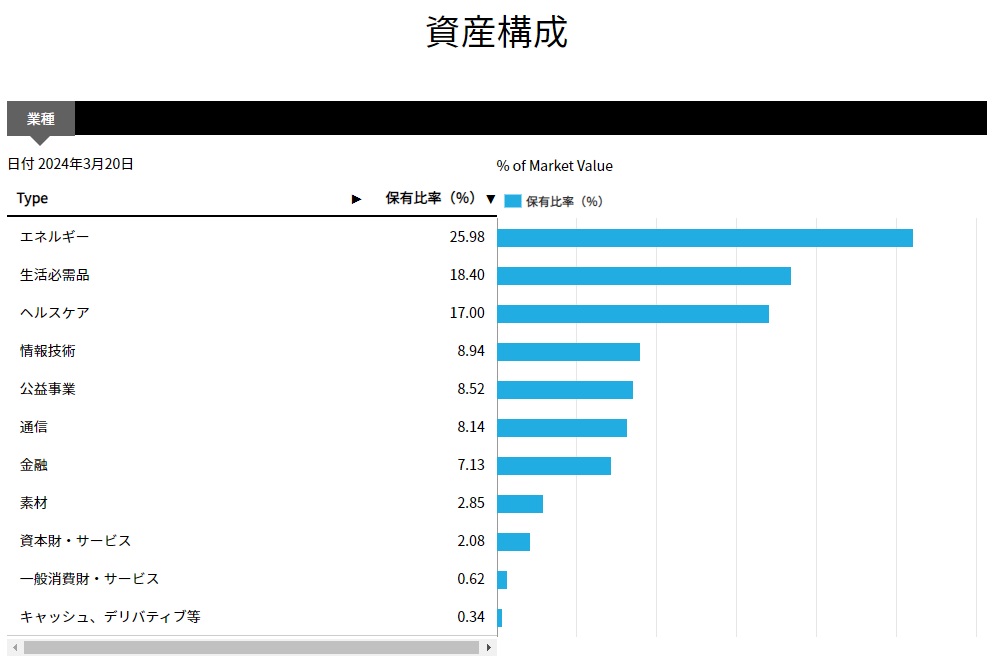

【HDV】資産構成

【HDV】の資産構成は、年4回リバランスされますが、セクターによって偏りが見られるのは昔からです。エネルギーセクターの比率も昔から一貫して高いです。エネルギー、ヘルスケアで5割超えですので、セクター分散が出来ているとは言い難いです。

このあたりは賛否両論ありますね。嫌われる方には、その大きな要因になりますが、私は、リバランスの多さに関しては、「その時の市場動向に合わせて年4回もリバランスしてくれる。」と、考えます。

エネルギーセクターについては、最近特にクリーンエネルギーが叫ばれおり、先行き不安ではあります。しかし、今日や明日に石油が使われなくなる訳でもなく、さらに、保有銘柄上位のエクソンモービルやシェブロンも、何もせずに黙っているわけでもないので、情勢に合わせて柔軟に事業変革してくれるでしょう。(もしダメだったとしたら、それこそ、構成から外されるでしょう。)

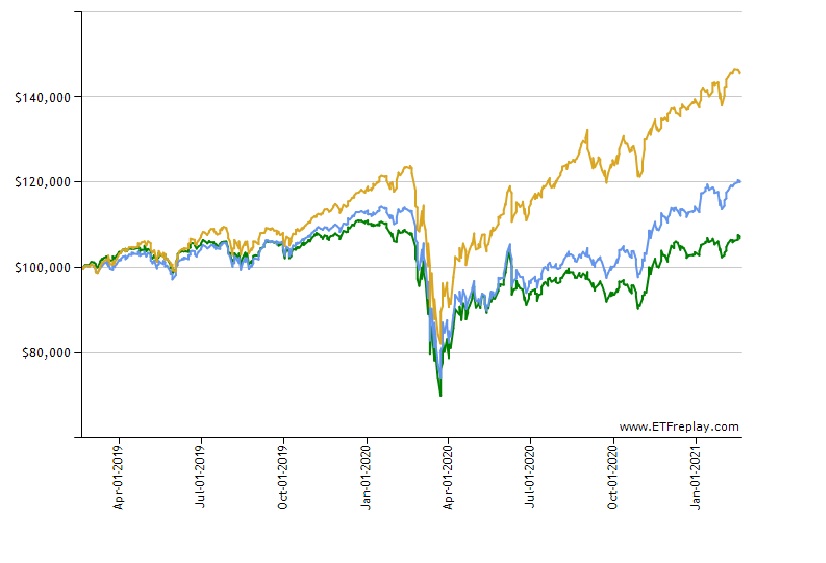

【HDV】トータルリターン

2年データですが、トータルリターンは、SPY(S&P500)>VYM>HDVですね。5年データを見ても同じです。効率だけを考えれば、S&P500を買うのが、一番良さそうですね。

トータルリターンは、

2年のデータ2019-2020:SPY45.5%、VYM20.3%、HDV6.8%

1年のデータ2020 :SPY18.0%、VYM6.3%、HDV-1.1%

SPY(S&P500)が、圧倒的ですね。

ちなみに、社会人1年目で、これから投資始めるぞ! という方には、

eMAXIS Slim 全米株式(S&P500) or eMAXIS Slim 全世界株式 を退職まで自動定期買付する。

というのを、第一にオススメします。

【HDV】コロナショック

不況や〇〇ショックのときに、株価はどうなるか。長期ホールドするにあたり、自分のメンタルで耐えられる下げなのか、を知っておかないと狼狽売りしてしまう危険がありますよね。データで知っておくことで、株価下落時の耐性をつけましょう。

コロナショック時、【HDV】と【VYM】は、ともに、最大36%下落しました。下落率は互角ですが、戻りの速さが違いました。【VYM】の方が早い、というか1年後には、設定以来の最高値を更新しましたよね。一方、【HDV】は、【VYM】より回復に時間がかかりました。これは、今回のショックが疫病に由来しており、【HDV】保有銘柄上位のエネルギー関係等が足を引っ張っているからですね。もしも、リーマンショックのような金融恐慌なら、【HDV】の方が優秀な結果を出したのでは?と、思います。

【HDV】ショック時の配当

配当で生活費を賄おうと思っている(すでに賄っている)方には、重要事項ですよね。不況時や〇〇ショック時は、もちろん減配しますので、これを知っておかないと人生計画が破綻してしまうかもしれません。

| 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| 3月 | USD 0.79 | USD 0.82 | USD 0.91 | USD 0.88 | USD 0.77 | USD 1.04 |

| 6月 | USD 0.79 | USD 0.75 | USD 0.87 | USD 0.81 | USD 0.57 | USD 0.79 |

| 9月 | USD 0.79 | USD 0.85 | USD 0.85 | USD 0.76 | USD 1.23 | USD 1.07 |

| 12月 | USD 0.70 | USD 0.77 | USD 0.92 | USD 1.05 | USD 1.14 | USD 0.98 |

| 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| 3月 | USD 0.60 | USD 0.65 | USD 0.55 | USD 0.65 | USD 0.66 | USD 0.71 |

| 6月 | USD 0.63 | USD 0.62 | USD 0.83 | USD 0.75 | USD 0.84 | USD 0.87 |

| 9月 | USD 0.67 | USD 0.78 | USD 0.70 | USD 0.74 | USD 0.76 | USD 0.78 |

| 12月 | USD 0.73 | USD 0.77 | USD 0.80 | USD 0.93 | USD 0.97 |

一目瞭然ですね。安定した分配金を期待している方にとっては、素晴らしい結果だと思います。コロナショックでも減配率は、最小限に抑えられております。株価がガクッと落ちても、このデータを思い出して正気を保ちましょう。

【HDV】すごいでしょう! と書きたいところですが、ライバルの【VYM】も、とても優秀ですね。2020年6月以降の分配金は、ほぼ平常運転に戻っており、それに合わせて先述の通り、株価は「コロナショック?何ですか。ソレ?」と聞こえてきそうな値上がりっぷりですからね。

【HDV】まとめ

・高配当かつ財務健全性を重視した、上位企業75社の銘柄で構成。

・年4回リバランスがあり、頻繁に銘柄を入れ替える。

・1銘柄の保有割合が大きく、セクターの偏りも大きい。

・トータルリターンは、【S&P500】や【VYM】に劣後する。

・分配金は【VYM】<【HDV】

・コロナショック時の株価下落は35%程度、減配率はかなり小さい。

私は【HDV】を保有しておりまして、今回【HDV】の優位性をつらつらと書いてきましたが【VYM】と比較して【HDV】を購入した理由は、

分配金が高い!

この1点なんですよね・・。アーリーリタイア計画を立てるにあたって【VYM】の分配金では足りなかったのです。もし資金が潤沢にあるなら【VYM】を購入したと思います。

とはいっても、【HDV】が投資家にとって、素晴らしいETFであることは間違いありません。私も【HDV】のコンセプトは大好きですし、末永く持つ予定です。

高配当ETF御三家(?)の、もう一つ。【SPYD】については、【HDV】と【VYM】とは、全く違う物だと思っていますので、別の機会にレポートしたいと思います。

追記:SPYDはこちら。

コメント