今回は日本人大好き高配当ETF【PFF】iシェアーズ 優先株式&インカム証券 ETFの紹介をします。前回記事にした【HDV】とともに、私のポートフォリオにあるETFで、資産の10%が【PFF】となっています。

このETFの存在は知っているけど、中身が良く分からない方、多いと思いますので、これを機会に【PFF】の良さを知っていただければ幸いです。

【PFF】とは

上場優先証券とハイブリッド証券で構成された指数に連動する投資成果を目指す米国のETFです。

・・いや、よく分からないですワ・・。(^。^;)

要するに、株主総会での議決権はありませんが、配当の支払いにおいて、普通株式より優先されるので、配当利回りが良い株式へ投資するETFだと考えれば良いかと思います。私たち日本人は、優先株式に馴染みが薄いので分かりにくいです。

議決権など必要ないので、配当金を多く欲しい私のような投資家には、嬉しいETFですね。提供会社は、以前紹介した【HDV】に引き続き、世界最大の運用会社ブラックロックです。

| 銘柄数 | 447 |

| 総資産額 | 143億ドル |

| 過去12ヶ月分配金利回り | 6.47% |

| 経費率 | 0.46% |

| 設定日 | 2007年3月26日 |

経費率は0.46%と米国ETFにしては割高ですが、投資対象を考えると致し方無いかと思います。そして、一番の魅力は5%越えの高配当と毎月分配ですね。過去5年は安定して5%前後を維持しています。

2022年、アメリカの金融引き締め政策で基準価額がジワジワと下がっていましたが、2023年10月、下げ止まったかな?・・といった感じですね。

【PFF】保有銘柄・資産構成

| 銘柄名(ティッカー) | 業種 | 保有比率(%) |

| WFC | 金融 | 2.15 |

| C | 金融 | 1.71 |

| XTSLA | キャッシュD | 1.41 |

| BAC | 金融 | 1.27 |

| APO | 金融 | 1.11 |

| JPM | 金融 | 0.99 |

| T | 資本財 | 0.95 |

| NEESU | 公共事業 | 0.93 |

| JPM | 金融 | 0.90 |

| JPM | 金融 | 0.89 |

資産構成は金融機関74.47%、資本財・サービス14.75%、公益事業8.87%、その他、となっています。金融セクターの割合が高いですが、昔から同じです。

ゆえに、金融危機には脆弱です。私は体験していませんが、リーマンショックのときの下落率はとんでもないですね。

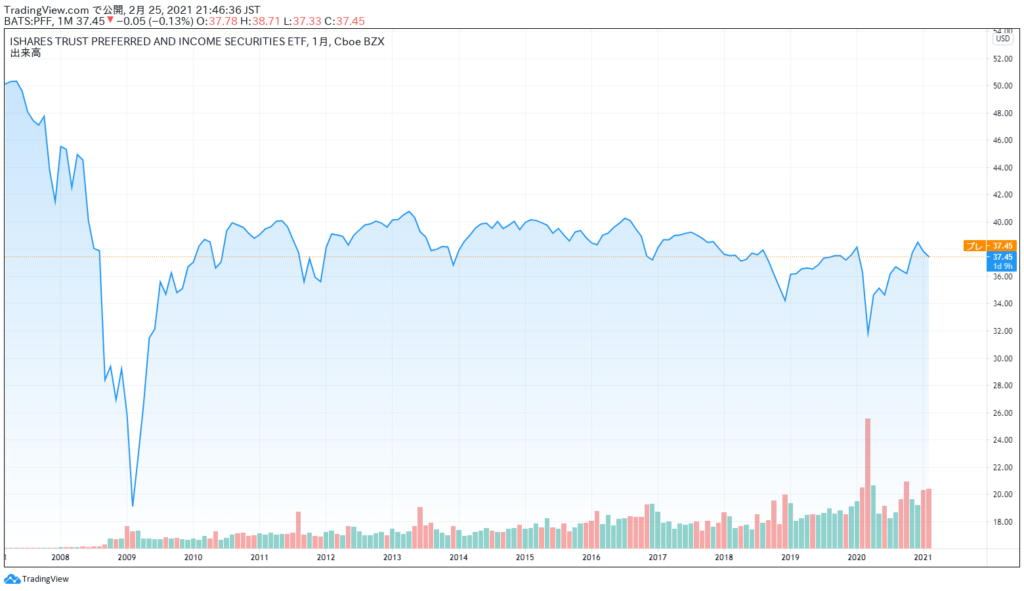

【PFF】株価推移

金融危機では、ここまで下がる事をしっかりと知っておきましょう。狼狽売りをして痛い目に合わないように・・。50ドル付近から15ドル付近まで70%近くのナイアガラ。ぞっとしますね。

ただし、平常時は非常に安定した値動きをしています。

また、2020年のコロナショック時は、底固い動きを見せています。S&P500よりも、下げはマイルドでした。

【PFF】分配金

| 2008年 | 2009年 | 2010年 | ~ | 2020年 | 2021年 | 2022年 | 2023年 | 2024年 | |

| 2月 | $0.161 | $0.179 | $0.190 | $0.163 | $0.149 | $0.112 | $0.186 | $0.176 | |

| 3月 | $0.230 | $0.217 | $0.189 | $0.160 | $0.150 | $0.121 | $0.189 | $0.170 | |

| 4月 | $0.255 | $0.250 | $0.208 | $0.173 | $0.151 | $0.136 | $0.185 | $0.156 | |

| 5月 | $0.235 | $0.275 | $0.248 | $0.169 | $0.156 | $0.122 | $0.170 | ||

| 6月 | $0.246 | $0.272 | $0.243 | $0.169 | $0.156 | $0.146 | $0.165 | ||

| 7月 | $0.214 | $0.314 | $0.247 | $0.167 | $0.154 | $0.132 | $0.158 | ||

| 8月 | $0.208 | $0.233 | $0.308 | $0.163 | $0.150 | $0.164 | $0.157 | ||

| 9月 | $0.199 | $0.215 | $0.306 | $0.160 | $0.151 | $0.150 | $0.154 | ||

| 10月 | $0.220 | $0.208 | $0.228 | $0.157 | $0.148 | $0.169 | $0.160 | ||

| 11月 | $0.175 | $0.225 | $0.207 | $0.151 | $0.136 | $0.169 | $0.173 | ||

| 12月 | $0.190 | $0.267 | $0.246 | $0.148 | $0.123 | $0.172 | $0.192 | ||

| 12月 | $0.424 | $0.230 | $0.218 | $0.061 | $0.126 | $0.237 | $0.176 |

上記の株価推移とは違い、分配金はリーマンショック時でも横ばいでした。アーリーリタイア後の生活費として、ある程度の額がしっかりと読めるのは大きいです。

ただし、近年、少しずつ分配金は減少傾向になっているのが気がかりですね。ピーク時から比べると、25%超、減っています。

【PFF】まとめ

・株価の上昇は期待できない。

・高配当(5%)で毎月分配。

・分配金はゆるやかな漸減傾向。

・金融危機には株価は脆弱。ただし分配金は期待できる。

・平常時は債権的な安定した値動き。

資産形成期に、核として、このETFを据えるのは非効率だと思いますが、毎月一定のキャッシュが確保できるので、リタイアを考えている者にとっては便利なETFです。平常時は、値動きも少ないのも魅力です。

私も、【PFF】を長期で持っていますが、もし手放すとしたら、少しずつ減っている分配金が許容範囲を超えたときですね。キャピタルゲインが期待できないこと、経費率が高いこと、これらを考えると、配当利回り4.3%が私の決済のラインです。

コメント